みなさんこんにちは!そうたろ(@minlife2016)です。

我家では2016年よりイデコによる投資をスタートし、2018年からは本格的にNISAもはじめました。

はじめた当時はあまりお金がなかったので、掛け金も今より全然少なかったものの、とにかく毎月愚直につみたてるようにしました。

投資をはじめて数年経っても、含み益はほとんど出ず、投資を続ける意味が何度かわからなくなりましたが、とにかく馬鹿の一つ覚えでつみたてるようにしました。

そして時は流れて7年後、ついに「投資の凄さ」を思い知らされる日がやってきました。

そこで今回は、これから投資をはじめてみたい方に向けて、7年間投資を続けてきた弱小投資家である我家の経験をもとに、「投資に対する考え方」「投資成績の考察」「投資のはじめ方」などについて、我家なりに感じていることを書いてみようと思います。

【はじめに】我家の投資手法と運用成績について|投資信託

まず我家の投資手法についてですが、NISAやイデコの制度を使った「投資信託の毎月つみたて」になります。

あらかじめ購入金額を設定しておいた投資信託を毎月積み立てるという、いわゆるつみたて投資といわれる手法でして、投資初心者にもおすすめされている極めてベーシックな手法でもあります。

そうたろ

そうたろいまのところ個別の株や債券などは買っておらず、投資信託のみを買うようにしています。

投資信託というのは、資産運用のプロが代理で運用してくれる金融商品のことです。

投資信託の投資先は、株や債券、不動産などが多いですが、我家は株をメインとして構成された投信信託を買っています。投資信託を買うのはかんたんで、商品と購入金額を設定してしまえば、あとは自動的かつ定期的に買い付けされるので、その後は正直やることがあまりなく(笑)、定期的な評価額のウォッチと、必要に応じた金額や商品の変更くらいです。

運用はプロ(ファンドマネージャー)が代行してくれますし、なによりも専門家に任せておけるという安心感があります。

NISAやイデコについての詳しい説明はここでは割愛しますが(わからない方はググってみてね)、かんたんにまとめると「国がおすすめするめちゃくちゃお得な投資制度」のことです。

「利益がすべて非課税になる」などの圧倒的メリットがある制度なので、これからはじめて投資信託などの投資にトライしてみたい方は、真っ先に利用するべき制度です!

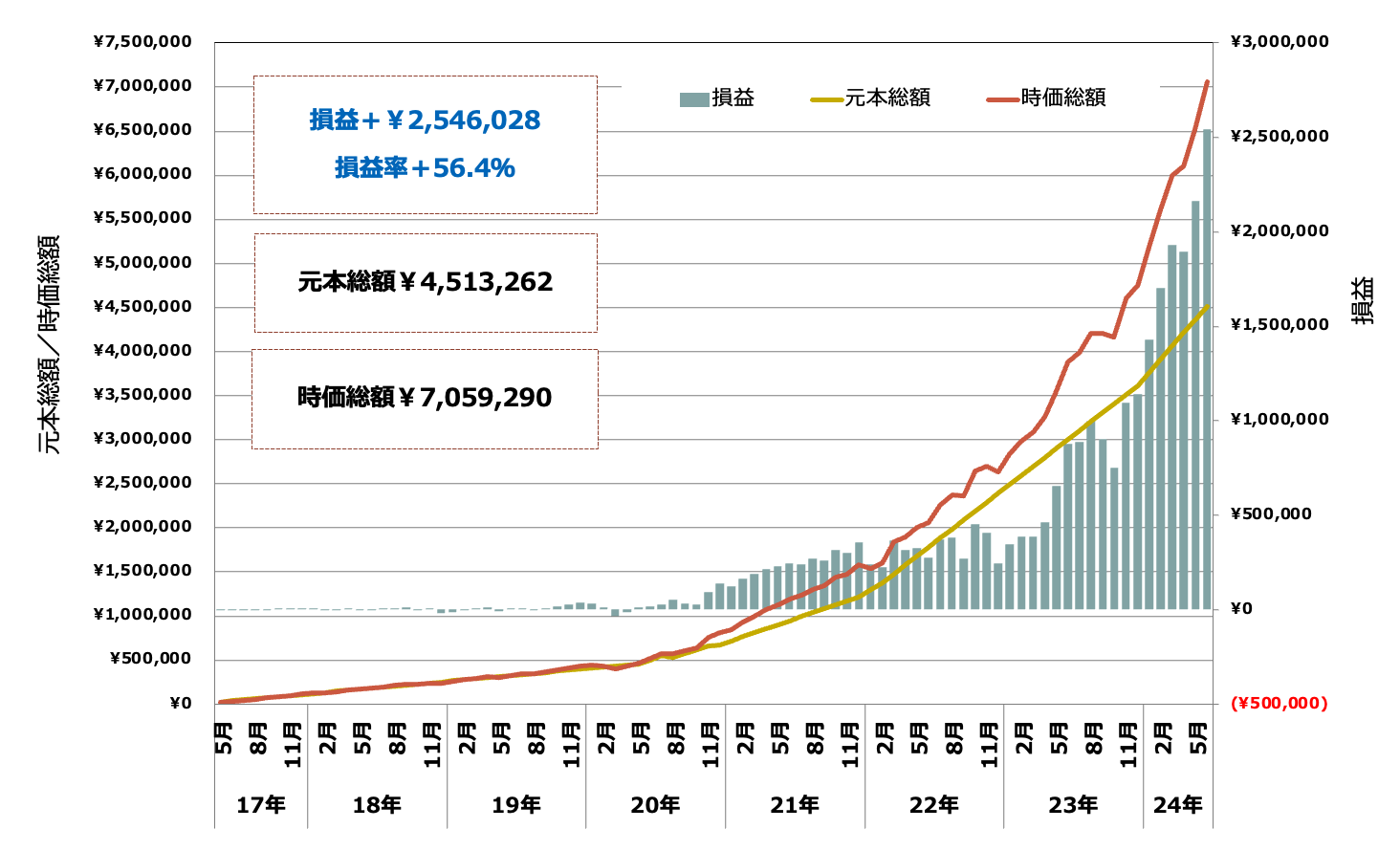

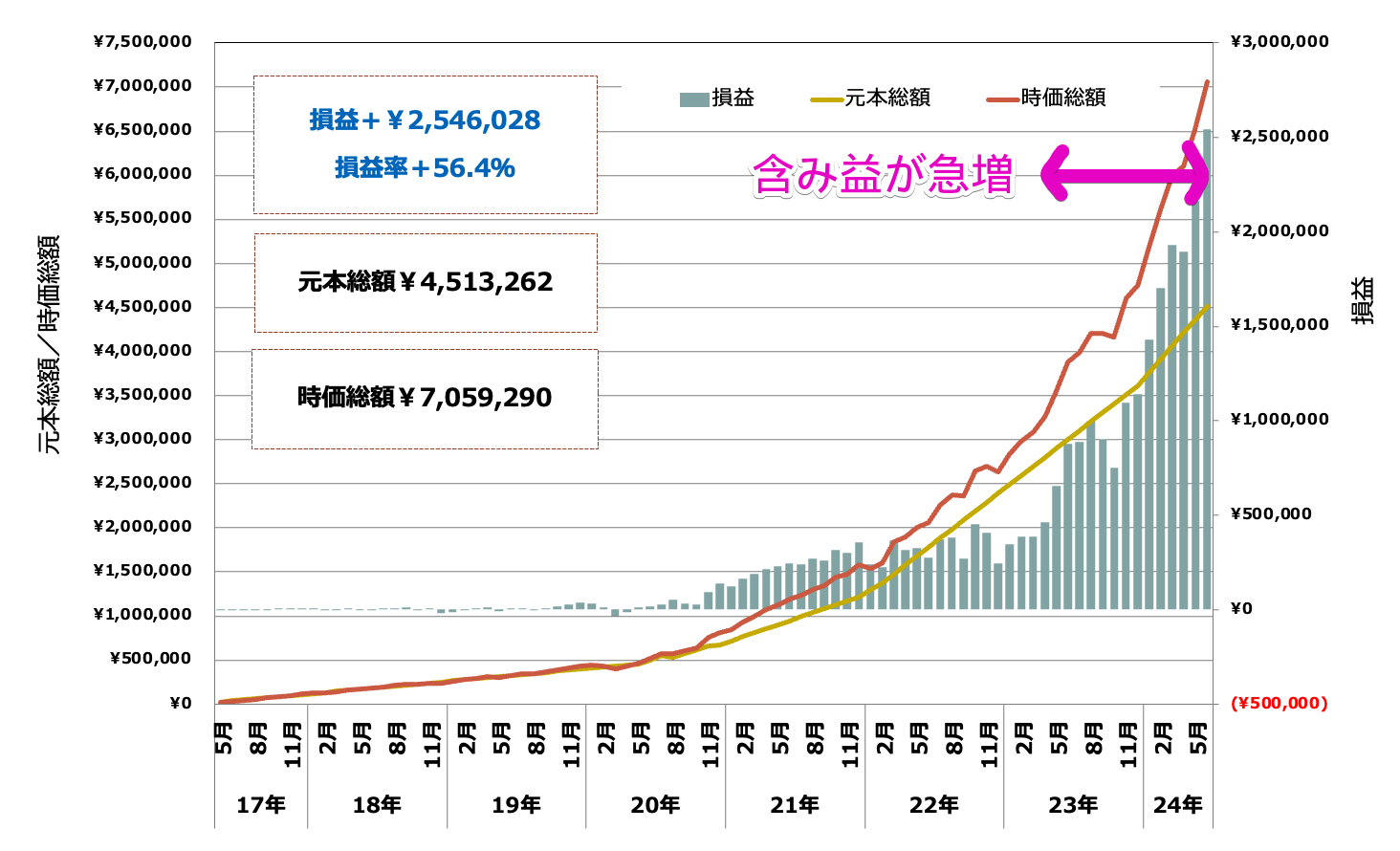

そしてこちらが投資をはじめてから現在までの運用成績をまとめたグラフになります(2024年6月時点)。

NISAとイデコの運用成績を合算したグラフになります。

我家は2017年よりつみたて投資をはじめましたが、2024年6月時点で、元本451万円に対して時価総額が705万円、含み益(=時価総額ー元本)が254万円となっています。

つまり、7年間つみたて投資を続けていたら、元本総額の価値が約1.5倍まで成長したことになります。

これを聞いて、みなさんは正直どう思うでしょうか?

- 7年続けても含み益はこの程度か・・正直思ったよりも少ないな

- 7年で1.5倍、254万円の含み益・・!投資ってすごい!

色々な感じ方があると思いますが、我家としては「後者」のように感じています。

254万円を自力では貯めるのは、我家のような一般家庭だとかんたんなことではありませんよね。

毎月一定額の投資信託を買って放っておいたら、7年で254万円もの含み益が出てしまったことは、我家にとっては良い意味で驚愕の出来事でした。

参考までに、ゆうちょ銀行の普通預金金利は、0.02%です(2024年6月時点)。

この利率で、仮に451万円を8年間預けたとしたら利子は7,221円にしかなりません。

しかし、つみたて投資をしていたおかげで、451万円を投資したら254万円の含み益がのっかっていました。

預金と投資を一概に比較することはできませんが、そのことよりも、ここでは投資にお金をまわしたことで得られるリターンの大きさについて注目してみてほしいです。

同じように投資信託をつみたてしている人のなかには、我家と同世代の方ですでに含み益がウン千万とか、もう空いた口が塞がらないような結果を残している猛者もいらっしゃいます。

それと比べると我家の「成果」はちっぽけかもしれませんが、それよりも我家のような一般庶民でも、投資を利用すればこうやって資産を増やせるということがわかったことそのものが大きな収穫だと思ってます(^-^)

【もうひとつの考察】投資は「実」がなるまで時間がかかる!じっくり続けることが大切

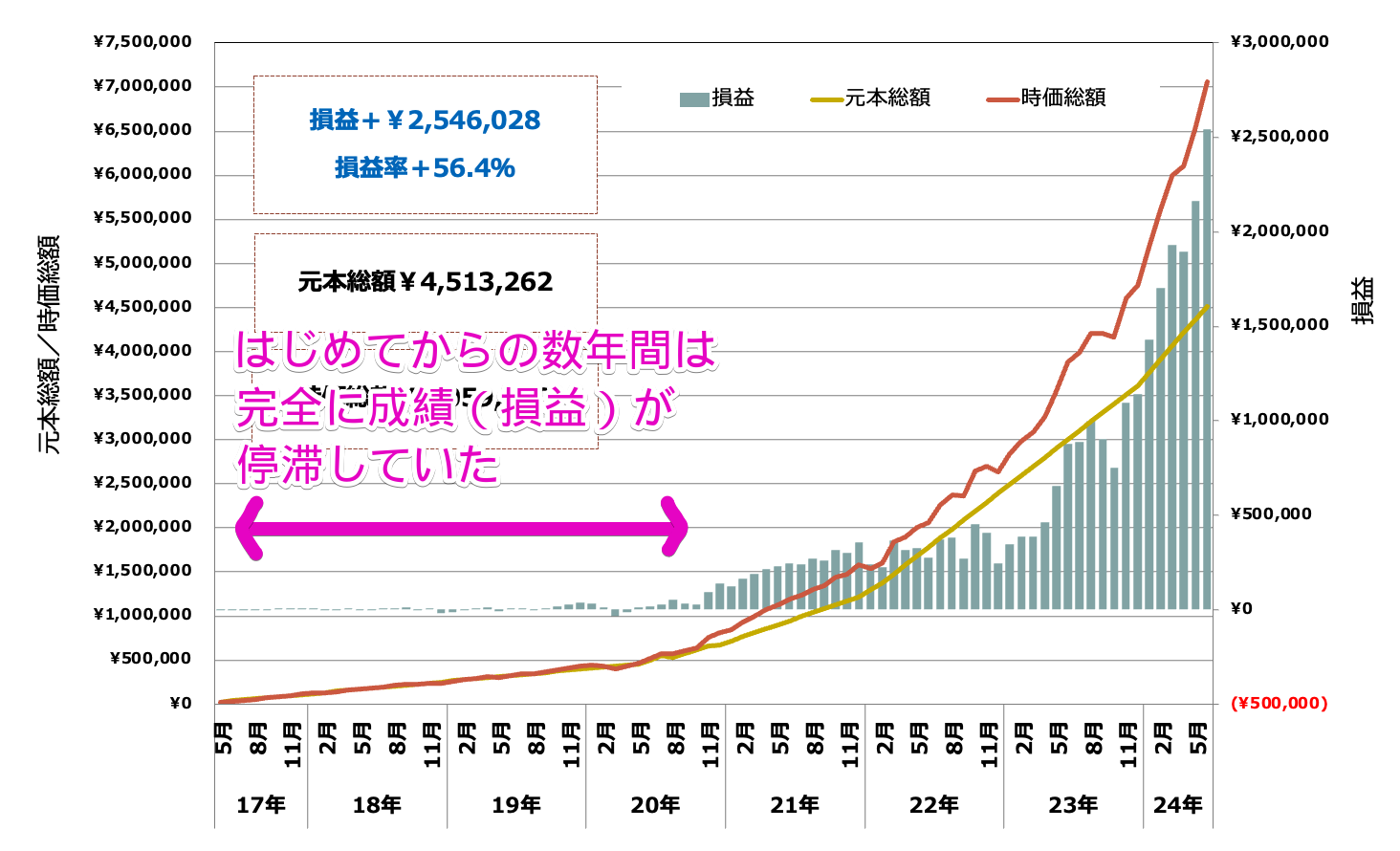

グラフをみると、我家がつみたて投資をはじめてから数年間はほとんど含み益が出ていないですし、むしろ一時的にですが含み損を抱えていたこともあります。

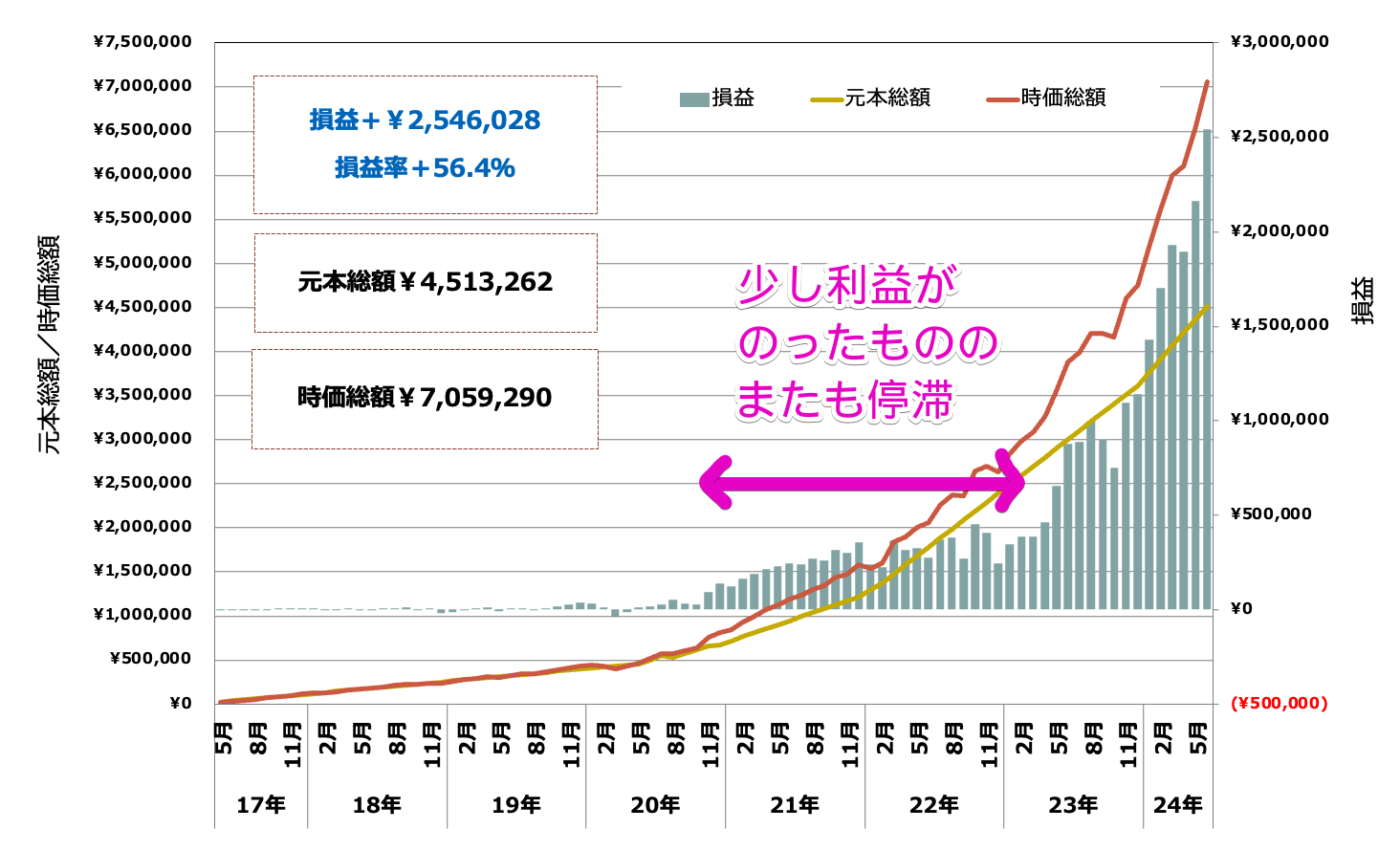

またその後は徐々に利益が出てきたものの、それも+30〜40万円あたりで停滞し、結局2023年の前半までは大きな変化はありませんでした。

毎月○万円も積み立ててるのに、含み損にはなるし、思ったより増えないし、このまま続けていって大丈夫だろうか・・?

当時はそう思うこともありましたが、つみたて投資はとにかく淡々と続けることが大切だと、投資ブロガーやX界隈の諸先輩方から聞いていたので、結果的にそのまま続けてきたことが奏功したということになります。

相場には波があるので、我家のように世界経済が停滞していた時期につみたて投資をはじめた場合、含み益がのらないばかりか、ときには含み損を抱えることにもなったりして「忍耐の時間」が続きます。

またグラフをみるとわかるように、含み益がまた最高値を更新した!と思ったら、翌月には含み益が減少しちゃった・・ということも当然起こります。

いずれにしても、ここで一番伝えたいことは、人生のなかで必ずやってくるチャンス相場に備えて淡々と投資し続けることが大切だということです。

つみたて投資では、個別株のように「先月買った銘柄が含み益○倍になってる!ウハハ!」というような、短いスパンで爆発的な利益を生み出すことはまずありません。

でもつみたて投資を愚直に続けていると、つみたて投資の最強の武器である複利効果を活かせる場面、そういったチャンス相場が人生のなかで必ず数回やってきます。

このチャンス相場に突入すると、それまで溜め込んでいたエネルギーを一気に解放するかのように含み益が急激に伸びはじめるということが起こります。

まるでバブルが到来したかのような急激な資産の増加が起きており、つみたて投資の威力をまざまざと見せつけられました。

投資をはじめた2017年からの数年間はほとんど利益が出ませんでしたが、逆にいえば、購入価格が安かったこの時期の投信信託を愚直に買い続けていたおかげで、今になってそれらの含み益が全体の含み益を底上げしてくれている・・という状況です。

【初心者のための投資】NISAで毎月つみたて投資信託をおすすめする理由

投資の第一歩としておすすめしたいのは、やはり我家も実践している「NISAで毎月一定額の投資信託をつみたてする方法」です。

そう考える理由についてかんたんにまとめてみました!

似たような制度に「イデコ」もありますが、イデコの場合、60歳までは資金の引き出しができないなどの制約があるので、これから投資をはじめるのであれば、まずはNISAからトライしてみることをおすすめします!

NISAで買い付けるメリット

繰り返しになりますが、投資をするうえでNISA制度を利用しない理由はないです。必ず活用すべきです!

それではここで、NISAのメリットをかんたんにまとめますね。

NISAには、「成長投資枠」「つみたて投資枠」がありますが、ここでは初心者におすすめの「つみたて投資枠のメリット」をご紹介します。

- 年間120万円まで無期限で非課税投資ができる(すべての利益が自分の財布に入る!)

- 定期的に一定金額を自動的に買い付けできる(買い付けタイミングで迷わない!)

- 長期・積立・分散投資に適した商品のみを選べる(商品はすべて金融庁のお墨付きなので安心!)

なお、③「長期・積立・分散投資に適した商品」は、具体的には、金融庁の定めた以下の条件によって選定された商品となります。

- 信託期間が無期限または、20年以上

- 分配金の支払い頻度が毎月ではない

- 販売手数料が不要(無料)

- 手数料(信託報酬)が安い

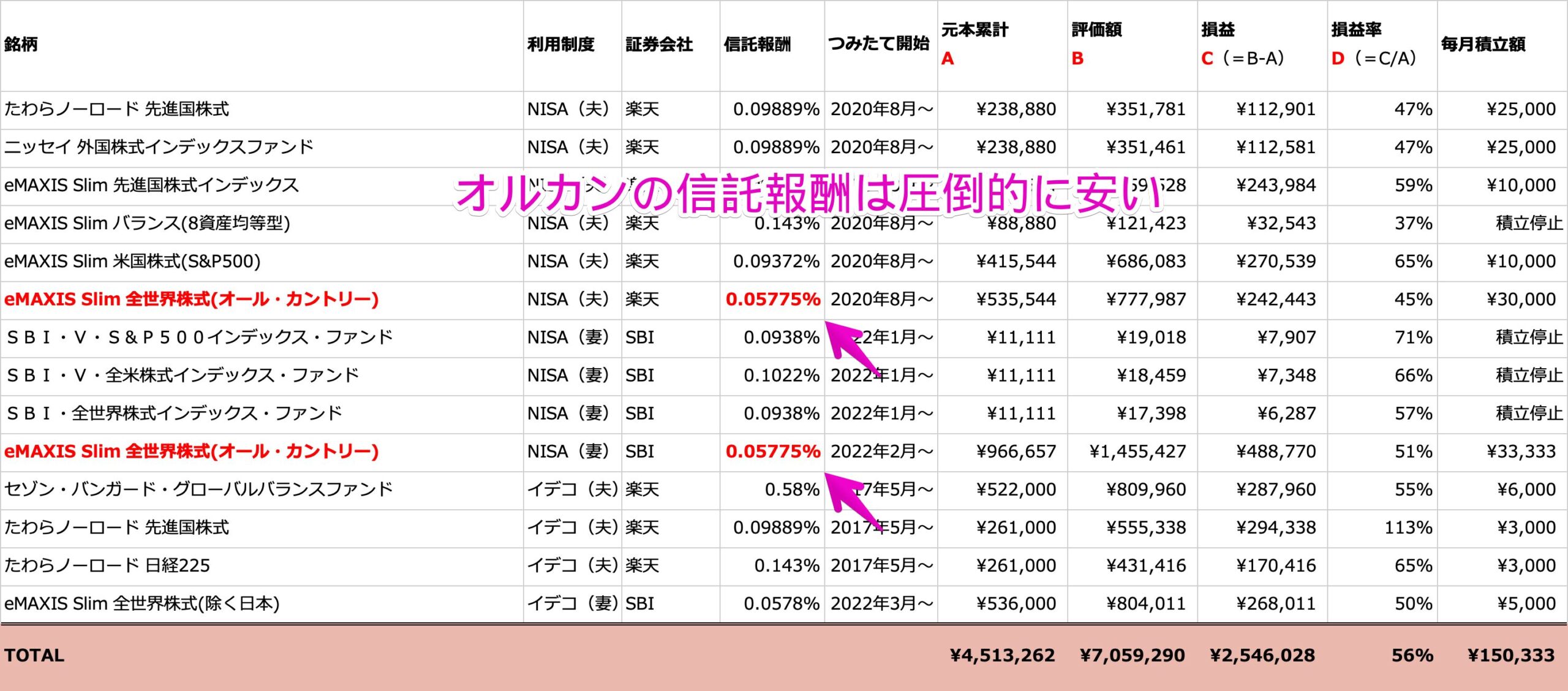

特に重要なのが、4つ目の手数料(信託報酬)が安いかどうかだと個人的には思います。

つみたて投資は長期投資が基本となるので、手数料の大きさは運用成績に大きく影響してきます。

したがって、より低コストな商品がラインアップされているNISAは、資産形成を強力にサポートしてくれます。

ちなみに、2024年6月時点での信託報酬手数料の最安ラインは0.06%程度です。

0.06%の場合、仮に100万円を運用するとしたら、ざっくりですが年間で約600円を運用会社に支払うイメージでいいかと思います(100万×0.06%=600円)

毎月一定額を買い付けるメリット

NISAの「つみたて投資枠」は、毎月(もしくは毎週・毎日)一定額を買い付けるというルールになっています。

これに対して、NISAの「成長投資枠」では、自分で自由に買い付けタイミングを決めることができます。

成長投資枠を使えば、たとえば年初に一括で100万円分を買い付ける、というやり方もできます。

我家が毎月一定額の買い付けをおすすめする理由は、毎月こまめに買っていくことで、買った商品の評価額(損益)の動きが小さくなり、それによって精神安定効果が高くなると思うからです\(^^)/

たとえば、一括買い付けしてしまうと、買い付けタイミングが悪くて高値掴みしてしまった場合、その後は下降相場に引っ張られる形で評価額も右肩下がりで落ちていきますが・・

毎月(もしくは毎週・毎日)買い付けの場合は、下降相場となっても、その下落の途中で何度も少額買い付けが行われるので、評価額の落ち込みは一括買い付けよりも少なくてすむと考えています。

とらまるみたいに毎日ストレスフリーでおだやかに過ごせることが大切だと思うにゃー

一方で、上昇相場の場合は、一括買い付けの方が含み益が増えるスピードがはやく、毎月買い付けより運用成績は上がりますが、先ほど書いたように、我家としては精神安定効果を優先したいので毎月買い付けの方が好きです(^-^)

ちなみにこの「つみたて投資vs一括投資論争」というのは、ちょっとググってもらうとわかりますが、過去のチャートをもとにシミュレーションすると、つみたて投資よりも一括投資のほうが若干パフォーマンスは上がるという結果もありますし、どちらが正解というのはありません。

個人的にはつみたて投資をおすすめしますが、一括投資のほうが好きというのであれば、もちろんそちらを選んでいただいて構いません!

投資信託を買い付けるメリット

NISAの「成長投資枠」では、投資信託やETFのほかに個別株や個別債券も買い付けることができますが、「つみたて投資枠」で買い付けできるのは投資信託とETFのみになります。

個人的には、まずはつみたて投資枠で投信信託を買い付けて、まだ余裕資金があるのであれば成長投資枠を利用すればいいと思います。

一概に個別株や個別債券を悪くいうことはできませんが、はじめて投資にトライするのであれば、やはり投資信託から着手することをおすすめします。

理由として、投資信託は、個別株と比べると比較的値動きが穏やかだからです。

先にも書きましたが、基本的に、投資信託は色々な株(債券)を組み合わせたいわば「詰め合わせ商品」ですので、損益の補完作用が働いて値動きはゆっくりになるものが多いです。

値動きがゆっくりになるということは、個別株のような爆発的・瞬間的な利益は生まれづらいものの、下落局面でも下がり方がゆっくりになるので、初心者にとってはその安定感が安心材料になるかと思います。

我家も今は投資信託しか買っていません。

余裕が出てきたら成長投資枠で個別株も買ってみたいと思いますね。

【運用商品】我家が運用している投資信託銘柄とパフォーマンス

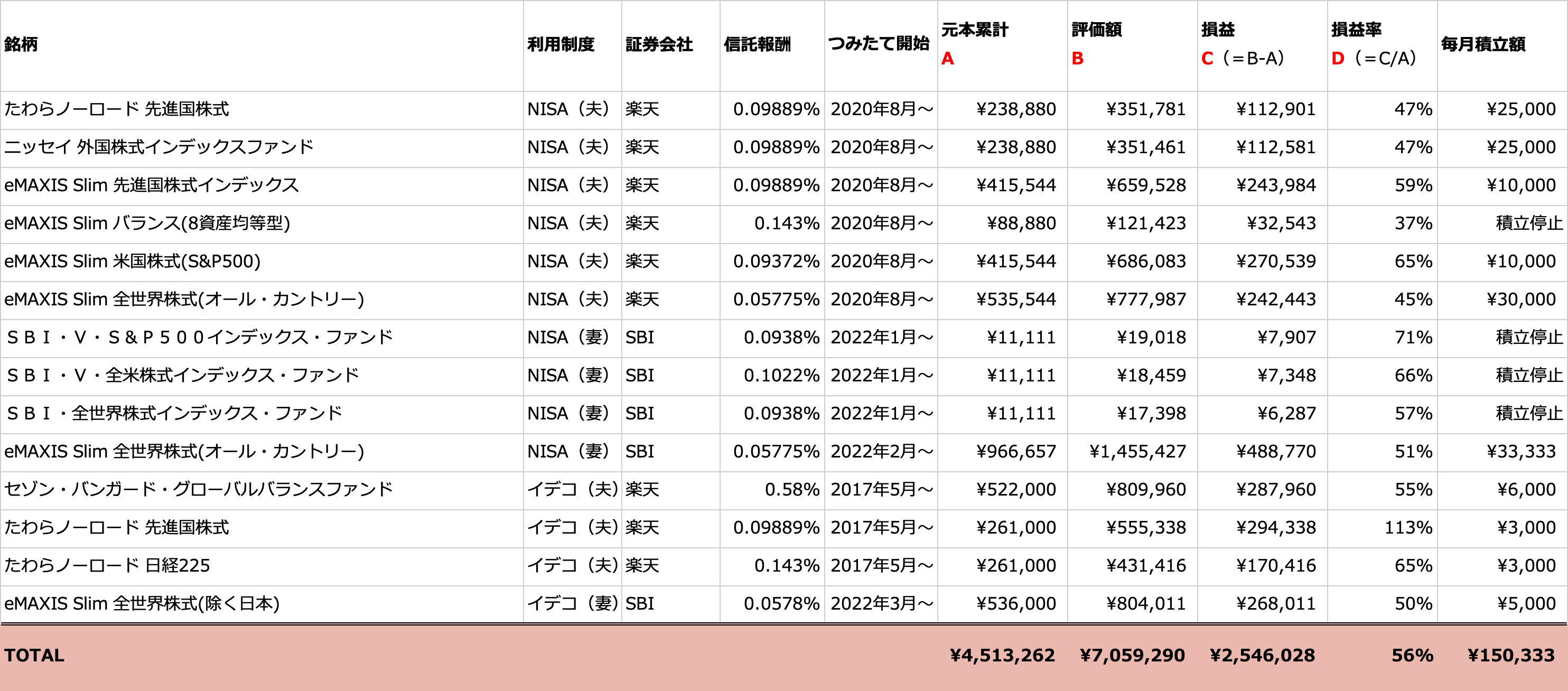

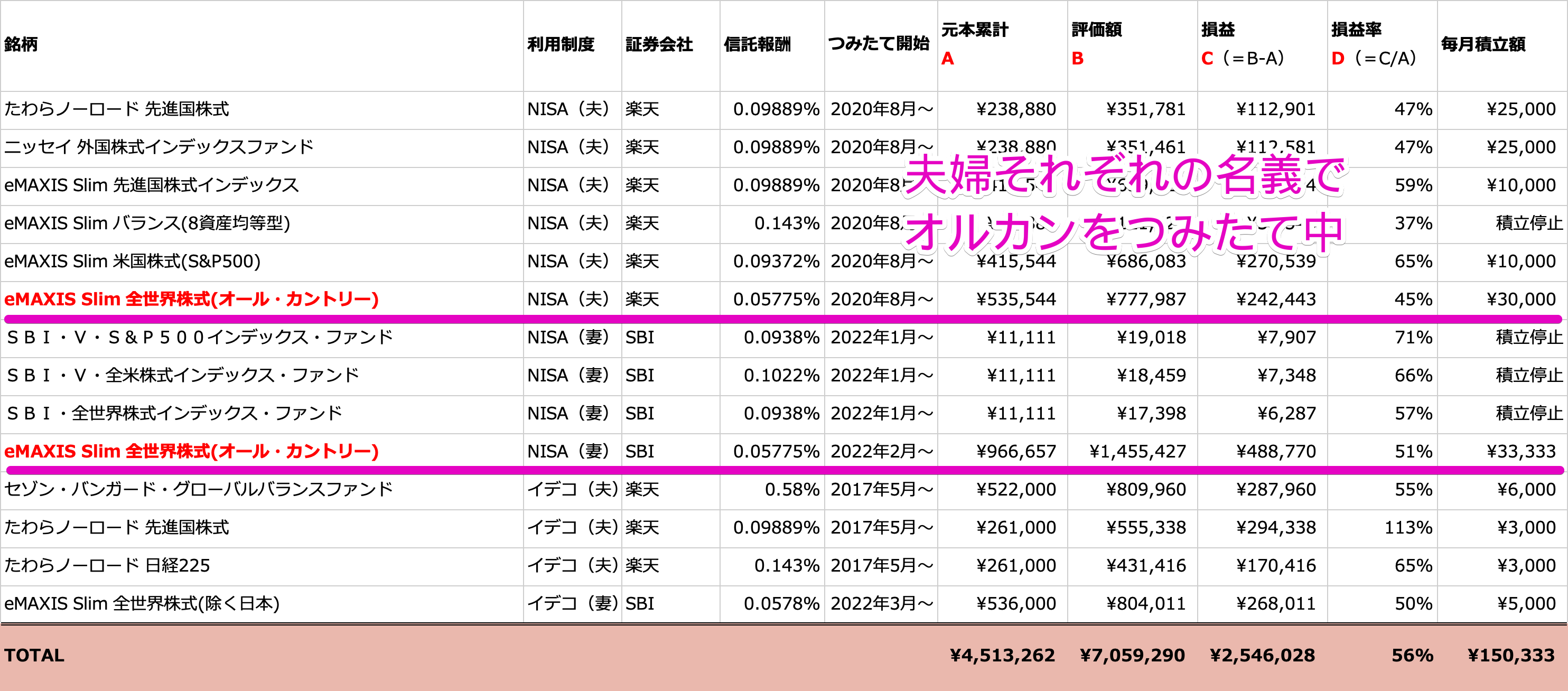

参考までに、我家がNISAとイデコで実際に運用している銘柄がこちらになります。

損益率(リターン)は37〜113%と幅がありますが、すべての銘柄が含み益となっています。

2024年7月時点の情報です。

このうち、NISAで運用しているのがこちらの10銘柄になります(つみたて停止中の銘柄もあります)。

これらのNISA運用中の銘柄についても、平均損益率(リターン)は約52%と、運用開始から4年経過した成績としては良好な数字だと思います。

【おすすめ銘柄】NISAでまず選ぶべき投資信託は「eMAXIS Slim 全世界株式(オール・カントリー)」と言われる理由

2024年現在、NISAで買える投資信託の銘柄は200以上あり(つみたて投資枠対象)、一体どの銘柄を選べばいいのか迷う方も多いと思います。

しかし、一般的には「とりあえずeMAXIS Slim 全世界株式(オール・カントリー)を買っておけば間違いない」とよく言われます。

我家もこの銘柄を毎月6.3万円ほど買っていますね。

通称オルカンともいわれるこの商品は、世界中の株式で構成される投資信託であり、そのおかげでリスク分散効果が強めに働くことから、比較的、評価額の急変動も起きづらいという特徴があります。

オルカンは、全世界株指数MSCIオール・カントリー・ワールド・インデックス(ACWI)をベンチマークとして運用される商品です。

ACWIは、先進国23カ国と新興国24カ国の47カ国の大型株と中型株で構成された株価指数であり、2900を超える銘柄で構成されています。国・地域別構成比率では、先進国が約90%、新興国が約10%であり、米国株が約62%、日本株が約5%、イギリス株が約4%(23年9月末時点)となっています。

オルカンはハイリスクハイリターンではなく、あえていうならミドルリスクミドルリターンの銘柄といったところでしょうか。

これをメリットととるかデメリットととるかは人それぞれですが、少なくともリスクが高くないという点では、とても安心感の持てる銘柄ですし、実際この銘柄一本で運用している方もなかにはいます。

またオルカンのもう一つのアドバンテージとして、信託報酬(手数料)が圧倒的に安いというのが挙げられます。

2024年7月時点のオルカンの信託報酬は0.05775%となっており、NISAで購入できる他の投信銘柄と比較しても、その安さはずば抜けています。

長期投資を前提としているつみたて投資では、手数料の安さが将来のパフォーマンスに大きく影響するため、オルカンはつみたて投資に向いている商品といえます。

ちなみに我家はというと、見ての通り、オルカン以外にも複数の銘柄を保有しているんですよね。

我家にとって投資は「お金を増やす」という目的以外に、趣味としての一面もあります。

複数銘柄を購入して、そのパフォーマンス毎月記録しているのですが、その数字を比較するのが個人的な楽しみだったりします・・(^-^)

オルカン以外の銘柄についてもすべてお気に入りです!

特に日経225が最近になってようやく復活してくれたのは嬉しかったです!それまでは、ほとんど増えずに足かせ状態になっていました買い続けてきてよかったです。

【金融機関の選び方】我家のNISA口座はSBI証券と楽天証券

NISAをはじめるにあたっては、その運用先となる金融機関をユーザー自身で選ぶ必要があります(NISAは1人1口座までしか開設できないことに注意します)。

選択肢としては主に、銀行や信用金庫、対面型証券会社やネット証券会社などがありますが、なかでも我家のおすすめは断然「ネット証券会社」です!

その理由をかんたんにまとめるとこんなかんじです!

- 取扱銘柄(運用商品)が多い

- 最低積立額が低い(100円〜)

- ポイント還元サービスがある

- クレジットカード積立ができる

そして数あるネット証券会社のなかでも、我家が実際に利用している口座でもあり、信頼している証券会社が、SBI証券と楽天証券です!

SBI証券をおすすめする理由

SBI証券は、ネット証券会社のなかでは最大手であり、NISAをはじめるのにうってつけの証券会社のひとつです。

取扱商品数も十分ですし、最低積立金額(100円〜)や還元サービス(保有残高に応じてTポイント・Vポイント・dポイント・Pontaポイント・JALマイルのいずれか還元)など、どれもとっても申し分ない印象です。

またSBI証券では、三井住友カードを使ってクレカ積立をすることができるので、三井住友カードユーザーととても相性の良い証券会社です。(年会費無料の一般カードでは積立金額の最大0.5%、ゴールドカードで最大1.0%、プラチナカードで最大3.0%のVポイントが貯まります)

総合的にみて最もおすすめできる金融機関です。

なお、SBI証券の口座開設はハピタス経由するととてもお得です!

ハピタスを経由すると、口座開設+入金だけで、だいたい数千円〜一万円分のハピタスポイントがもらえるので(現金や各種ギフト券・ポイントに交換可能)、個人的にはこれだけでもSBI証券を選ぶ価値があると思っています!

我家もハピタス経由で開設しました!

楽天証券をおすすめする理由

楽天証券のNISAも、取扱銘柄数は十分であり、最低積立金額(100円〜)や還元サービス(保有残高が一定の金額に到達で楽天ポイント還元)など、十分なサービスを提供しています。

また、楽天カードでクレカ積立を行えば、楽天ポイントが最大1.0%還元されるメリットがあります。

さらに、楽天ポイントを毎月1pt以上使って積立を行うと、SPUが最大+1倍になるので、楽天市場でよく買い物をする楽天ユーザーと相性バッチリの証券会社です!

楽天証券についても、口座開設はハピタス経由がお得です。

楽天証券もハピタスを経由して口座開設すると、現金にも交換可能な数千円分のハピタスポイントがもらえます\(^^)/

もちろん我家もハピタス経由で開設しました。頂いたポイントは投資信託を買うための資金にしました♪

【さいごに】投資が怖いと思ったときに考えること・信じていること

我家は、投資をはじめて7年が経ち、今でこそ投資の有効性・必要性について理解していますが、ひと昔前までは、「投資=危険なマネーゲーム」という認識でしたし、投資未経験の方のなかには我家と同じように考える方も一定数いらっしゃると思います。

また我家は、投資で資産が増えた今でも、「投資=絶対正義」と思ったことはないですし、利益を確定させるまでなにがあるかわからないという点では、これから大暴落が起きて、含み損に転じる可能性もゼロではないと考えています。

数十年後に元本が○倍になっているのか、それとも元本割れしているのか。

それは神様しかわかりません。

それでも我家がつみたて投資を粛々と続けられるのは、個人的にこれだけは!と信じていることがあるからです。

世界経済は長期的にみて必ず成長していく!

そう思っています。

たとえば世の中に携帯電話が登場したのは、今から約20年以上前のことですが、時とともにそれはもう急速に進化してきました。

最初はモノクロ液晶だったものがカラー液晶になり、画素数も増えて、物理ボタンからタッチボタンに置き変わり、カメラ機能もアプリ機能も鬼のように進化してきましたよね。

参考までに、スマートフォンの先駆けとして、この業界を牽引してきたapple社の株価はこんな感じです。

特に、直近5年の株価は約4倍に上昇しています。

もちろんappleのようにすべての企業が成功をおさめるわけではないですが、、

少なくとも資本主義社会においては、競争概念が根底にあることで、企業はより高いサービスや価値を提供できるように切磋琢磨し、結果的に世界経済は長期的なスパンにおいては成長していく可能性が高いと考えています。

そう信じています!!

つまり人間が経済活動を行う限りは、つみたて投資や長期投資は成功する可能性が高いと考えています。

これが我家の投資モチベーションの根源になっています。

NISAは税制優遇メリットが素晴らしすぎる投資です。NISAのおかげで、ひと昔前では考えられないほど、投資を始めるためのハードルが下がりました。

投資に対する考え方は人それぞれですが、我家は余裕資金があるなら必ず投資にまわしたほうが良い!というスタンスです。

投資は、「木を育てる」のに似ていると思っていて、成長するまでに時間がかかりますし、成長を妨げようとする外的要因も多々ありますが、それを乗り越えた先で必ず大きく成長した姿をみせてくれます。

ということで、我家はこれからも淡々とつみたて投資を続けていくつもりです!

家計を最適化して浮いたお金を投資にまわす、という良い循環をキープして資産を増やし、最終的に55歳までに資産1億円を目指します・・(`・ω・´)

同志の方々、一緒に頑張りましょう!

コメント